У січні біржові біткоїн-фонди від BlackRock і Fidelity увійшли в десятку найбільших американських ETF за припливом активів. На двох сума склала $4,8 млрд.

Two spot bitcoin ETFs among top 10 of *all* ETF inflows in January…

Never thought I'd see the day.

via @MorningstarInc pic.twitter.com/o7L5CEu5Ef

— Nate Geraci (@NateGeraci) February 3, 2024

За даними Morningstar, чистий приплив в iShares Bitcoin Trust за місяць склав $2,6 млрд — восьмий показник. Fidelity Wise Origin Bitcoin ETF посів у списку десяте місце з $2,2 млрд.

Grayscale Bitcoin Trust ETF (GBTC) виявився другим за розміром чистого відтоку за місяць — $5,7 млрд.

Президент інвестиційно-консалтингової фірми ETF Store Нейт Герачі щодо продуктів BlackRock і Fidelity зазначив, що це «явні перегони двох лідерів» серед дев’яти нових біткоїн-фондів.

Спільний ETF від ARK Invest і 21 Shares, а також фонд Bitwise експерт відніс до «твердого середнього класу». На його думку, активи під управлінням у кожної з цих структур у найближчому майбутньому досягнуть $1 млрд. На початок лютого показник перевищив $650 млн.

В останній торговий тиждень січня чистий приплив у дев’ять нових біткоїн-ETF перевершив тривале виведення активів із фонду Grayscale. Відтік із колишнього трасту компанії сповільнився, і 2 лютого показник досяг другого за величиною добового мінімуму на рівні $144,6 млн.

Bitcoin Spot ETF Flow data

Up to 2nd Feb 2024 pic.twitter.com/gN2GKLedxn

— BitMEX Research (@BitMEXResearch) February 3, 2024

Тижнем раніше GBTC зафіксував пік втрат у $2,23 млрд, а з інших фондів інвестори вивели $431,8 млн.

Біржовий аналітик Bloomberg Ерік Балчунас схарактеризував відновлення надходження грошей у «дев’ятку» як «щось примітне». Цей обсяг із 26 січня до 2 лютого перевищив виведення з фонду Grayscale.

«Зазвичай після гучно розрекламованого запуску спостерігається повільний спад. Сильний третій тиждень (зі щоденним припливом) показує, що у цих ETF є майбутнє», — підкреслив експерт.

Комісія з цінних паперів і бірж США (SEC) схвалила запуск 11 біржових фондів на базі спотової ціни біткоїна 10 січня. Обсяг торгів продуктами тільки за перші чотири дні перевищив $11 млрд. Приблизно 90% показника припало на продукти від Grayscale, BlackRock і Fidelity.

Відтік із GBTC очікуваний, але не нескінченний

Експерти ще до запуску фондів звернули увагу на розмір встановленої для GBTC комісії за управління в 1,5%. Абсолютна більшість інших емітентів запропонували на початковий період нульову ставку. У JPMorgan припустили, що це стало однією з причин перетікання коштів з екс-трасту в нові ETF.

CEO Grayscale Майкл Сонненшайн спрогнозував, що зрештою з 11 запущених продуктів залишаться «два або три, які зберуть деяку критичну масу». Серед них він явно мав на увазі біткоїн-ETF компанії.

Щодо розміру комісії Сонненшайн заявив, що її дозволяє встановити «10-річний досвід успішної роботи» і «диверсифікована база інвесторів». На його думку, в інших емітентів немає репутації фахівців з криптовалют, як у Grayscale.

Станом на 2 лютого GBTC володів 473 180 BTC (~$20,4 млрд). Чистий відтік з моменту конвертації з біткоїн-трасту в спотовий ETF склав 143 559 BTC (~$6 млрд).

Bitcoin Spot ETF Flow data

Up to 2nd Feb 2024 pic.twitter.com/gN2GKLedxn

— BitMEX Research (@BitMEXResearch) February 3, 2024

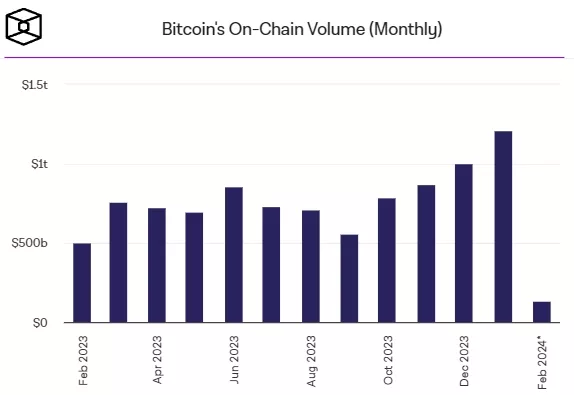

Згідно з The Block, на тлі початку торгів спотових біткоїн-продуктів обсяг транзакцій на блокчейні першої криптовалюти в січні досяг $1,21 трлн. Це найбільше значення з вересня 2022 року.

Джерело: The Block.

Показник демонстрував зростання протягом чотирьох місяців. Водночас загальна кількість транзакцій у січні скоротилася порівняно з груднем.

У перший місяць року переміщення великих сум у біткоїні було пов’язане не тільки з перетоком коштів з GBTC. ЗМІ стало відомо про ліквідацію позиції у фонді FTX, що проходить через процедуру банкрутства, на ~$908 млн для поповнення конкурсної маси. Керівництво біржі, імовірно, змогло отримати вигоду з нейтралізації дисконту до чистої вартості активів поряд з іншими інвесторами.

Експерти назвали фіксацію прибутку від GBTC однією з причин корекції біткоїна після запуску спотових ETF.

На думку аналітиків Coinbase, ці негативні для ціни цифрового золота і ринку загалом фактори «починають вичерпуватися».

«Ми очікуємо, що найближчими тижнями макрофактори для класу цифрових активів стануть більш сприятливими, підтримавши прибутковість», — ідеться у звіті.

Захід TradFi

Раніше фахівці Coinbase заявили, що запуск спотових біткоїн-ETF у США відчинив двері для виходу криптовалюти в мейнстрим.

Однак великі гравці сфери традиційних фінансів по-різному відреагували на появу нових продуктів. Наприклад, Citi та UBS мають намір запропонувати клієнтам доступ до криптофондів.

Merrill Lynch, Edward Jones, UBS і Northwestern Mutual зайняли більш консервативну позицію, допустивши ухвалення рішення після додаткового вивчення інструменту. У Vanguard назвали біткоїн «незрілим класом активів», який не відповідає філософії компанії.

Один з найбільших незалежних брокерів LPL Financial Holdings планує протягом трьох місяців завершити комплексну перевірку спотових біткоїн-ETF. Це необхідно для оцінки можливості пропозиції продуктів 19 000 фінансовим консультантам, чиї активи під управлінням сягають $1,4 трлн, пише Bloomberg.

Після запуску спотових біткоїн-ETF у США Служба фінансового нагляду Південної Кореї застерегла місцеві фірми від посередництва в продукті. Глава відомства повідомив, що планує зустріч із головою SEC Гері Генслером для отримання детальної інформації, оскільки інструмент впливає на світову фінансову політику, повідомляє Hankyung.

Нагадаємо, у Гонконзі, який перебуває на шляху до запуску спотових біткоїн-фондів, законодавці закликали прискорити реалізацію ініціативи.