Перша криптовалюта з імовірністю 85% досягне нового історичного максимуму протягом наступних шести місяців, про що свідчать кілька факторів. Про це заявив глава дослідницького відділу IntoTheBlock Лукас Оутумуро.

«З огляду на нещодавній імпульс, учасники ринку ставлять запитання, коли ж буде досягнуто ATH? […] Є п’ять основних каталізаторів, які можуть привести біткоїн до історичних максимумів перед літом. А саме: халвінг, ETF, пом’якшення [інфляції], вибори [у США] і казначейства», — написав він.

Халавінг

Скорочення нагороди майнерам удвічі — з 6,25 BTC до 3,125 BTC за видобутий блок — заплановано на квітень. Оскільки доходи добувачів першої криптовалюти зменшаться на 50%, імовірно, хешрейт мережі першої криптовалюти також впаде, вважає Оутумуро.

Згідно з дослідженням, після халвінгу 2020 року показник знизився приблизно на 30% за два тижні. Однак після перерахунку складності майнінгу швидкість хешування зросла до рекордних рівнів.

Швидкість хешування біткоїна. Джерело: IntoTheBlock.

«Біткоїн збирається пройти четверте скорочення нагороди. Цілком імовірно, що майнери більш підготовлені, ніж будь-коли. З цієї причини, а також у зв’язку з розвитком обладнання для видобутку криптовалюти, ми прогнозуємо, що цифрове золото досягне ATH лише за місяць після халвінгу», — додав експерт.

Крім того, на думку Оутумуро, швидке відновлення хешрейту допоможе забезпечити безпеку блокчейна, а скорочення нагороди для майнерів призведе до зниження обсягу продажів.

Біржові фонди

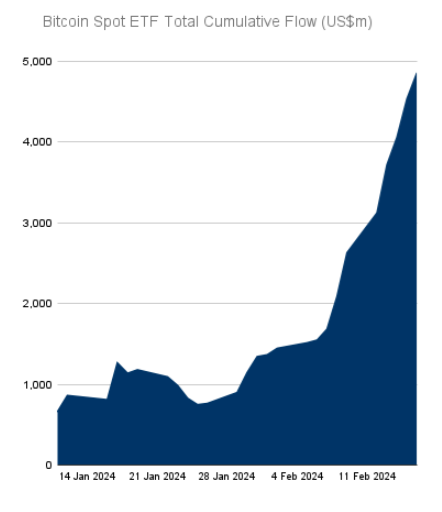

Другим каталізатором для зростання, ймовірно, стане триваючий приплив коштів у спотові ETF на базі біткоїна, стверджує аналітик. Понад $4 млрд надійшло у відповідні продукти за місяць їхнього існування.

Притоки в спотові біткоїн-ETF. Джерело: Farside.

«Хоча відтік GBTC тимчасово перевищував приплив у нові ETF, ситуація змінилася. IBIT компанії BlackRock зафіксував один із найуспішніших запусків в історії біржових фондів з точки зору активів під управлінням», — додав аналітик.

Оутумуро уточнив, що неясно, як довго триватиме сильний приплив, але в перспективі стабільний показник посприяє зміцненню ціни першої криптовалюти шляхом підвищення попиту.

ФРС

Жорстка позиція Федеральної резервної системи США (ФРС) щодо відсоткових ставок у 2022 році створила основу для ведмежого циклу не тільки на крипторинку, а й у сфері інших ризикових активів, вважають в IntoTheBlock.

Оутумуро зазначив, що до 2024 року інфляція знизилася з 10% до 3%, тому багато хто очікує на полярну зміну політики ФРС через зниження відсоткової ставки і відновлення стратегії кількісного пом’якшення.

«Це очікування, ймовірно, є основною рушійною силою нещодавнього ралі як біткоїна, так і акцій. […] Цього разу ціновий рух першої криптовалюти був тісніше пов’язаний із традиційними активами, що призвело до зростання його кореляції з Nasdaq і S&P 500 до двомісячних максимумів», — пояснив експерт.

На думку Оутумуро, можливе зниження процентної ставки вже враховано учасниками ринку, саме тому зараз спостерігається зростання.

Вибори

Аналітик додав, що упередженість ФРС щодо демократичної партії може спонукати їх до «подальшої підтримки економіки» задля збільшення шансів чинного президента США Джо Байдена на переобрання.

Хоча нинішній очільник країни, загалом, налаштований проти цифрових активів, передвиборчі кампанії кандидатів позитивно впливають на крипторинок, наголосив Оутумуро.

«Ринок прогнозів Polymarket наразі дає Байдену лише 33% на переобрання, що робить Дональда Трампа, який значно більш доброзичливий до криптовалют, (най)імовірнішим претендентом на перемогу», — йдеться у звіті.

Накопичення

Найнеочевиднішим драйвером зростання біткоїна Оутумуро назвав казначейства та хедж-фонди.

Він зазначив, що 2020 року, коли біткоїн відновився після пандемії COVID-19, традиційні фінансові гіганти на кшталт засновника Tudor Investment Пола Тюдора Джонса вперше заявили про потенціал криптовалюти. А із запуском спотових біткоїн-ETF у хедж-фондів з’явилася можливість «акумулювати» новий клас активів.

Зростальний попит з боку традиційних інвесторів може призвести до більшого впровадження і прийняття ринку цифрових активів, упевнений дослідник.

«У США ця теорія може бути менш робочою, але дедалі більша кількість компаній в Азії та Південній Америці приймають біткоїни як частину своїх казначейських зобов’язань», — пояснив Оутумуро.

Однак в IntoTheBlock допускають зміну сценарію через низку факторів. Наприклад, якщо ФРС не пом’якшить політику, біткоїн може зіткнутися з корекцією на 10%.

Розвиток геополітичних конфліктів також негативно впливає на курс цифрового золота. Експерти не виключають і «несподіваний тиск продавців» при потенційних банкрутствах великих гравців.

Раніше в QCP Capital спрогнозували досягнення біткоїном ATH у березні. Про це свідчить активне формування позицій за колл-опціонами зі страйками від $60 000 до $80 000, а також ажіотажний попит на ЕTF.

Нагадаємо, 12 лютого ранній послідовник першої криптовалюти Тур Деместр припустив, що до 2026 року монета досягне позначки $600 000.